|

| Новости УМКО-2020 Итоги УМКО-2020 Доклады УМКО О Конференции УМКО-2020 Конкурсы УМКО-2020 Библиотека УМКО-2020 Рейтинг ВУЗов Календарь мероприятий |

Схемы финансовых мошенничеств и социальный профиль их жертв

Автор: Васильев Дмитрий Вячеславович, студент 4 курса, ФГАОУ ВО "Южно-Уральский государственный университет (НИУ)" (г. Челябинск).

Научный руководитель: Галкина Лидия Александровна, преподаватель, к.э.н., доцент кафедры Финансовые Технологии.

Аннотация: В статье проанализированы методы мошенничества в банковской сфере. Проведена классификация методов хищения денежных средств у клиентов банков, и выявлены категории граждан, которые чаще становятся жертвами мошеннических схем. Проанализированы данные опросов студенческой молодежи о знании ими методов и способов мошенничеств для защиты своих финансовых активов. В конце исследования была приведена сравнительная характеристика действий мошенника и сотрудника банка.

Ключевые слова: банк, финансовые мошенники, способы мошенничества.

Мошенничество в финансовой сфере появилось сразу же, как появились деньги. С течением времени менялись виды и способы мошенничеств, изменялся социальный профиль мошенников и их жертв. В наше время появился термин "социальная инженерия", который, как правило, связан с установлением коммуникаций с жертвой и внедрением ложной, но достаточно неприятной и тревожной информации. Многие из нас получали СМС на телефон, с сообщениями о блокировке карты или просьбой помочь родственнику, попавшему в беду. Такой наиболее распространенный и примитивный метод мошенничества работает не только с отдельными физическими лицами, зачастую под прицелом мошенников оказываются группы людей и даже организаций, преимущественно малого и среднего бизнеса.

С 2014 по 2019 год в России число киберпреступлений выросло в двадцать пять раз [1]. При этом объем финансовых трансакций увеличился только на 58% (с 31,1 до 49,2 трлн руб.) [3].Такой опережающий рост обусловлен, прежде всего, доступностью программных средств, позволяющих даже слабо подготовленным пользователям совершать сложные киберпреступления, а с другой стороны, высокой грамотностью потенциальных мошенников. Наиболее распространенные схемы ориентированы на хищения денег, как у клиентов банков, так и у самих кредитно-финансовых учреждений. Эксперты компании PositiveTechnologies, специализирующейся на кибербезопасности, проанализировали актуальные киберугрозы за 2019 год. Проведенное исследование показало, что в 2019 году отраслями, где больше всего произошло кибератак, стали - госучреждения, промышленность, сфера образования и финансовая отрасль. В 2019 году для злоумышленников интерес представляли персональные данные, учетные записи и данные банковских карт [11].

Активное развитие технологий в банковской сфере сопровождалось столь же активным развитием способов мошенничества, связанных со снятием денежных средств у клиентов банка без ведома клиента. В литературе встречаются различные способы мошенничества и каждый отличается по способу применения, сложности и направленностина социальную группу. Мы попытались выделить различные способы мошенничества в безналичной сфере и классифицировать их с точки зрения применяемых технических средств.

1. Мошенничества с применением устройств для банкоматов:

- скимминг- устанавливается на банкомат прибор для считывания данных, расположенных на банковской карте [6];

- шимминг- мошенники устанавливают микро - устройство для считывания данных карты [7];

- траппинг/ливанская петля - с помощью помещенного в банкомате устройства на приемнике карты, карта застревает, и мошенник советует ввести пароль от карты, чтобы банкомат выдал карту, после неудачной попытки владелец карты едет в банк, а мошенник забирает карту [9].

2. Мошенничества с применением устройств для бесконтактной оплаты:

- хищение с помощью терминала оплаты с карты PayPass [5].

3. Кража средств с помощью телефона/компьютера:

- смс с номера 900/Звонок от службы безопасности [10];

- хищение данных с помощью вирусов [6];

- фишинг - создается поддельный сайт какого - либо известного магазина с помощью, которого мошенники при оплате на сайте узнают данные банковской карты и крадут деньги с карты [6];

- двойной обман -мошенники представляются компанией по возврату средств на карту за покупки и просят продиктовать им данные банковской карты куда должны будут перечислить денежные средства [2];

- продавец-покупатель - продавцу/покупателю поступает звонок от мошенников, которые пытаются узнать данные банковской карты, на которую будут зачислены денежные средства за покупку [9].

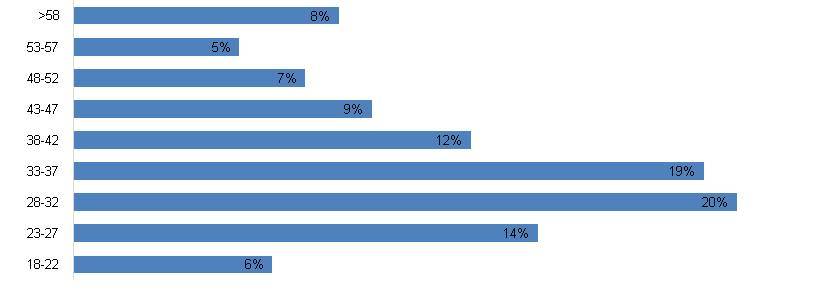

Согласно проведенному в 2020 году АО "Тинькофф Банк" масштабному исследованию выявлена структура населения по возрасту подверженному мошенничеству (рис.1) [4].

Рис. 1. Структура клиентов подверженных мошенничеству по возрасту

Как видно из рисунка, чаще всего жертвами мошенников становятся клиенты банков в возрастной категории от 28 до 37 лет - 39% от всех успешных случаев мошенничества. С одной стороны, это объясняется большей экономической активностью этих групп населения, но с другой стороны, это может свидетельствовать о низкой грамотности молодого населения.

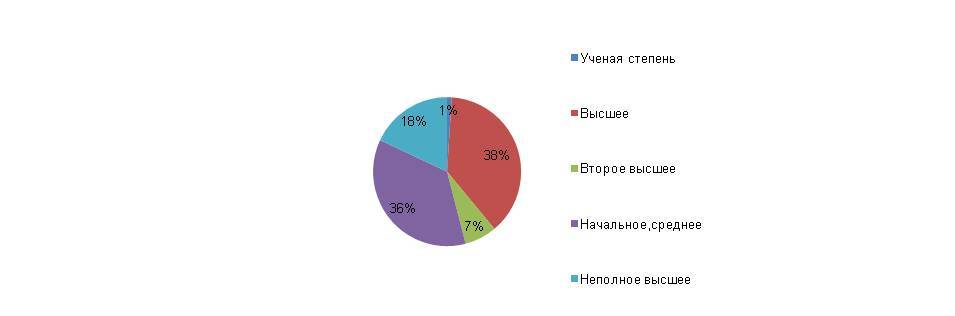

Посмотрим на образование клиентов подверженных мошенничеству (рис.2). Как видно из этой диаграммы, однозначно установить связь между образованием и подверженностью мошенничеству не удается.

Рис. 2. Образование пострадавших от мошенников

Примерно одинаковую долю составляют как клиенты с высшим, так и клиенты с начальным образованием. Исключением являются клиенты с ученой степенью и со вторым высшим образованием, но это, по всей вероятности, связано с их незначительной долей в общем числе клиентов.

Распределение жертв мошенничества по семейному положению клиентов показано на (рис.3).

Рис. 3. Семейное положение пострадавших

Самый высокий % пострадавших у лиц, которые находятся в браке далее идут люди, которые не женаты либо не замужем, что очень странно, так как у людей, находящихся в браке обычно общий бюджет и все траты, обычно обговариваются.

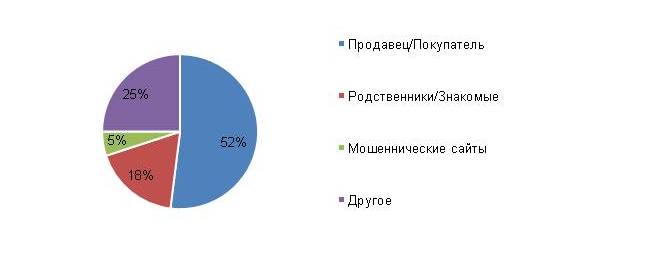

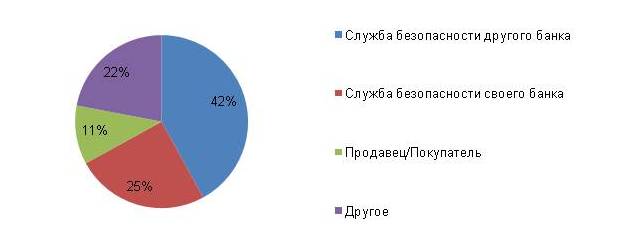

Так же были выявлены схемы мошенничества, связанные с добровольным переводом денежных средств (рис.4), и с разглашением банковских данных (риск.5).

Рис. 4. Схема мошенничества с добровольным переводом денег

Как видно из рисунка более половины всех операций по добровольному переводу средств (52%) приходится на отношения "Продавец/Покупатель". Понятно, что в большей мере это относится к ИП или малым предприятиям, поскольку крупные предприятия имеют штат специалистов и юридические службы, способные распознать и предотвратить такие операции.

Рис. 5. Схема мошенничества с разглашением банковских данных

Интересно отметить, что среди схем мошенничества с разглашением банковских данных 25% приходится на - службу безопасности своего банка, а 42% на службы безопасности другого банка. Это может свидетельствовать как о плохой оснащенности таких служб в банках, так и о низкой квалификации и этических качествах персонала служб безопасности банков.

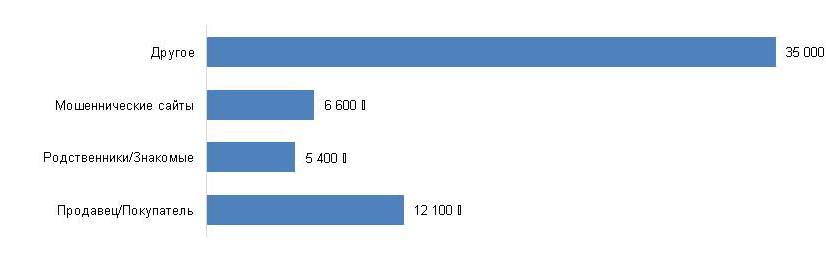

Что касается размеров разных видов хищений (рис.6), то их диапазон составляет от 5400 до 35000 рублей, при среднем чеке на одного клиента в 2019 году 9300 рублей и сокращении его по сравнению с 2018 годом на 13%.

Рис. 6. Средний чек по добровольному переводу

Меньше всего кражи денег происходят с помощью интернет-магазинов, которые не верифицируют клиентов - 4 300 рублей.

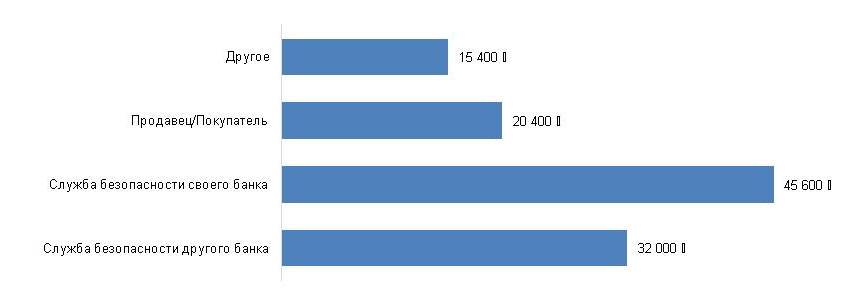

При разглашении банковских данныхсредний чек составляет от 20 до 45 тысяч рублейв зависимости от способа мошенничества. (рис.7).

Рис. 7. Средний чек по разглашению банковских данных

Большую сумму денег клиенты теряют, когда предоставляют данные карт и смс-коды. Данный вид мошенничества составил - 27 700 руб. В 2019 году сумма мошенничества при утрате/краже карты снизилась почти в 2 раза (до 9 800 рублей). Это связано с тем, что банки внедряют новые технологии, а финансовая грамотность клиентов растет: они чаще устанавливают лимиты на операции, не носят карты совместно с пин-кодами, оперативно сообщают в банк о пропаже и несанкционированных операциях.

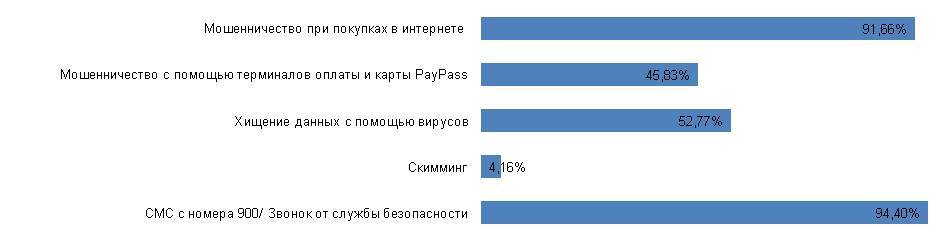

В рамках выполнения статьи был проведен опрос. В опросе приняли участие студенты экономических специальностей ЮУрГУ. Возраст опрашиваемых был с 18 до 22 лет. В опрос были включены вопросы, какие схемы мошенничества вы знаете (рис.8), на какую схему мошенничества вы попали (рис.9) и сколько денег у вас украли (рис.10). Конечно, нельзя утверждать, что результаты опроса дают полную картину происходящего, но и при такой выборке опрошенных, можно сделать важные выводы.

Рис. 8. Способы мошенничества известные студентам

Как видно из рисунка 8 о такой схеме мошенничества как -СМС с номера 900/Звонок от службы безопасности знают - 94,4%. Скорее всего, это связано с большей распространенностью данного метода и большим постоянством рассказов в СМИ об этом методе. Оскимминге знают всего - 4,16% это является самым низкими показателем, что может говорить о недостаточных знаниях о потенциальных мошенничествах даже среди студентов. Можно предположить, что среди других групп населения уровень финансовой грамотности значительно ниже.

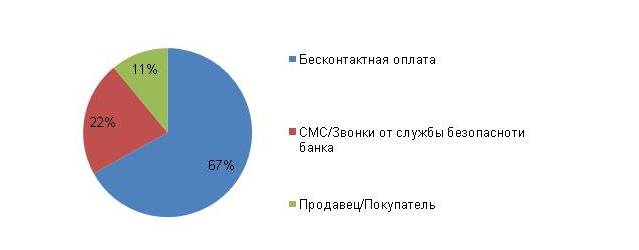

Рис. 9. Количество студентов пострадавших от мошенников

Из опрошенных студентов, у которых украли, деньги самым популярным методом мошенничества оказался, метод бесконтактной оплаты (67%).

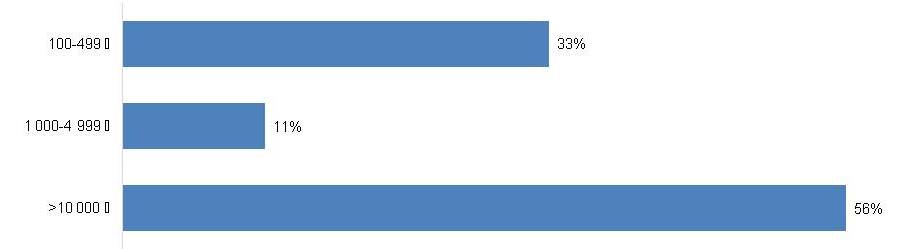

Рис. 10. Средние суммы хищения мошенниками

Самым прибыльным среди мошеннических методовстала бесконтактная оплата с помощью которой украли деньги - 56%. Второй по прибыльности стал метод мошенничества при покупках в интернете - 33%. И последней по прибыльности - СМС/Звонок от службы безопасности банка (11%). Данные суммы денег могут быть незначительными для населения, которое уже работает, но студенты зачастую не работают и получают деньги от своих родителей. 10 000 рублей для студентов являются большой суммой денег и если их украдут, то им будет не на что жить.

Конечно, полностью ликвидировать финансовые мошенничества повышением уровня информированности населения, вряд ли возможно. Необходимо вести работу по всем направлениям - и усилением деятельности правоохранительных органов, и совершенствованием нормативно - правовой базы.

Одно из решенийпроблемы низкой финансовой грамотности может быть сравнительная характеристика действий сотрудника банка и мошенника (табл.).

Таблица

Сравнительная характеристика действий сотрудника банка и мошенника

|

Мошенник |

Сотрудник банка |

|

Рассылает своим клиентам ссылки или указания на установку приложений через СМС/MMS/e-mail-сообщения [8]. |

При рассылке СМС/ММS/e-mail- сообщений всегда обращается адресно, в сообщении от имени банка всегда указывается имя и отчество клиента либо последние цифры номера карты держателя [8]. |

|

Отправляет СМС/MMS/e-mail- сообщения с просьбой подтвердить, обновить или предоставить персональные данные: номер мобильного телефона, номер банковской карты, срок её действия, CVV, ПИН - код, контактную информацию и данные документа удостоверяющего личность [8]. |

Никогда не запрашивает эту информацию. |

|

Отправляет СМС/MMS/e-mail- сообщения с формой для ввода персональных данных [8]. |

Никогда не делает этого. |

|

При исходящем звонке запрашивает персональные данные -фамилию, данные документа удостоверяющего личность, номер мобильного телефона, номер банковской карты, срок её действия, CVV, ПИН - код, контактную информацию, идентификатор и пароли для интернет - банкинга [8]. |

Никогда не запрашивает эту информацию. |

|

Запрашивает пароли для отмены операций или шаблонов в система - онлайн-банкинг [8]. |

Может направлять - сообщения со ссылкой для входа в личный кабинет или сервис соморегистрации, при этом ссылка ведет на официальный сайт Банка [8]. |

|

Вам говорят, что вас атакуют мошенники и деньги вот-вот перейдут в их руки. Чтобы спасти средства, нужно срочно сделать перевод на "специальный счёт", который также могут назвать "резервным" или "защищённым". |

Сотрудники банка никогда не предлагают клиенту перевести средства на "защищённый счёт" или куда бы то ни было ещё. Так делают только мошенники. Не совершайте никаких действий по рекомендациям человека, который вам звонит. |

|

Мошенник может просить перевести деньги на другой счёт или назвать данные карты и при этом убеждать вас не звонить в банк: якобы на звонок может ответить неблагонадёжный сотрудник. Кроме того, он может сказать, что за вашими деньгами охотится сотрудник-мошенник, и предложит помочь его разоблачить. |

Никогда не запрашивает эту информацию. |

Литература:

- Генпрокурор рассказал о росте числа киберпреступлений в России в 25 раз [Электронный ресурс] - Режим доступа: https://rg.ru/2020/07/17/genprokuror-rasskazal-o-roste-chisla-kiberprestuplenij-v-rossii-v-25-raz.html. - Заг. с экрана.

- "Двойной обман": мошенники предлагают вернуть деньги, похищенные мошенниками [Электронный ресурс]- Режим доступа: https://sk.ru/news/dvoynoy-obman-moshenniki-predlagayut-vernut-dengi-pohischennye-moshennikami/. - Заг. с экрана.

- Денежная масса (национальное определение) [Электронный ресурс]- Режим доступа: https://cbr.ru/statistics/ms/. - Заг. с экрана.

- Траппинг[Электронный ресурс]- Режим доступа:https://www.banki.ru/wikibank/trapping/. - Заг. с экрана.

- Исследование Тинькофф: как происходит мошенничество в российскойбанковской сфере [Электронный ресурс]- Режим доступа: https://www.tinkoff.ru/invest/news/354808/. - Заг. с экрана.

- Кража денег с PayPass-карт: миф или реальность [Электронныйресурс]- Режим доступа: https://hi-tech.mail.ru/review/paypass-stealing/. - Заг. с экрана.

- Мошенничество с банковскими картами и способы защиты от него [Электронный ресурс]- Режим доступа: https://vsezaimyonline.ru/sovety/moshennichestvo-s-kartami.html#4. - Заг. с экрана.

- Махинации с банковскими картами [Электронный ресурс]- Режим доступа: https://zakonved.ru/ugolovnoe-pravo/prestupleniya-v-sfere-ekonomiki/moshennichestvo-s-bankovskimikartami.html. - Заг. с экрана.

- Осторожно мошенники [Электронный ресурс] - Режим доступа: https://fishki.net/2265896-ostorozhno-moshenniki.html. - Заг. с экрана.

- Четыре мошенничества с использованием банковских карт [Электронный ресурс]- Режим доступа: http://znamyuzl.ru/news/4-moshen222222222222222222nichestva-s-ispolzovan/.-Заг. с экрана.

- PositiveTechnologies: в 2019 году 60% кибератак имели целенаправленный характер [Электронный ресурс]- Режим доступа: https://www.securitylab.ru/news/505964.php. - Заг. с экрана.

Реклама

|

|

|

|

|