|

Банковские технологии, как способ защиты от финансового мошенничества

Автор: Козлова Д. А. - Брянский государственный университет им. акад. И. Г. Петровского (г. Брянск, Россия)

Аннотация: В ходе совершенствования банковских технологий развиваются и виды мошенничества, появляются новые способы получения чужих денежных средств. В данной статье рассматриваются различные виды мошенничества в банковской сфере. Стоит обратить внимание также на методы, которые мошенники применяют теперь при краже. Также представлены способы защиты средств банковских карт.

Ключевые слова: банк, банковская карта, виды мошенничества, мошенничество, несанкционированные операции, скимминг, фишинг.

BANKING TECHNOLOGIES AS A WAY TO PROTECT AGAINST FINANCIAL FRAUD

Kozlova D. A. - Bryansk State University. Acad. I. G. Petrovsky (Bryansk, Russia)

Abstract: In the course of improving banking technologies, types of fraud also develop, and new ways of obtaining other people's money appear. This article discusses various types of banking fraud. It is worth paying attention also to the methods that scammers are now using in the theft. Also presented are ways to protect bank card funds.

Keywords: bank, bank card, types of fraud, fraud, unauthorized operations, skimming, phishing.

С каждым годом в мире появляются какие-то новшества, мир не стоит на месте и развивается в ускоренном темпе. Банковский сектор также входит в это число. В последние десятилетия в нашу страну пришли пластиковые карты, позволяющие совершать различные платежные операции безналичным путем. Стоит упомянуть и о бесконтактных способах оплаты, которые дают возможность оплачивать товар, приложив карту к банкомату, а иногда и вовсе смартфон или часы. И. А. Татаринцев, Е. Ю. Гребенникова, Л. В. Лукьянова в своей работе упоминают: «На сегодняшний день около 80% людей пользуется банковскими картами, растёт и количество безналичных операций совершаемых при помощи этих карт» [6, с. 2]. Все это значительно имеет только положительные стороны, но люди стали чаще забывать о возможности мошенничества с их денежными средствами.

С. А. Утебалиева утверждает, что мошенничества, совершаемые в банковской сфере, отличаются не только разнообразием, но еще и малой изученностью с точки зрения теории криминалистики, и, следовательно, отсутствием реально применимых на практике методик расследования [7, с. 223].

С развитием технологий развиваются и способы мошенничества. Банкам становится сложнее отследить списывание денежных средств со счетов клиентов незаконным путем, банковские сервера все чаще подвергаются атакам со стороны мошенников. Последние пытаются украсть данные о юридических и физических лицах, а также состояние их банковских счетов. В дальнейшем преступники используют эти сведения в корыстных целях, например, они могут совершать звонки, представляясь банком и утверждая, что с их банковской картой какие-то проблемы. Люди, которым поступают такие звонки, верят мошенникам, так как, ответив на звонок, они могут услышать уточняющие данные о себе, например, ФИО, данные карты, место проживания и т. д.

По словам Л. А. Поймановой, «Мошенничество признается самым распространенным преступлением, совершаемым в банковской сфере. По данным ГИАЦ МВД России, за январь–март 2018 г. на территории Российской Федерации таких преступлений было совершено 56 137, немалая доля их приходится на мошенничество в банковской сфере. Банковская сфера на современном этапе ее развития является одним из самых криминализированных элементов кредитно- финансовой системы» [5, с. 85].

Всего в 2018 году были совершены несанкционированные операции с использованием платежных карт общим объемом на 1,38 миллиарда рублей, что на 44% больше по сравнению с 2017 годом. 417 тыс. раз были удачны попытки преступников различными способами получить денежные средства физических лиц. Самыми распространенными удачными способами являются как раз рассылки и звонки, в ходе которых клиенты сами предоставляют свои реквизиты пластиковых карт или попросту переводят денежные средства.

Основную часть похищенного банки сами возмещают клиентам в рамках статьи 9 Закона "О национальной платежной системе" (если клиент сообщил о хищении не позднее следующего дня и сам не передавал никому реквизиты карты). В III квартале 2018 года (первый период, за который собраны такие данные) банки возместили 230 миллионов - это около 75% похищенных средств с карт (учтены частично хищения и до III квартала из-за длинных сроков рассмотрения претензий).

На счета юридических лиц кибермошенники совершили свыше 6,1 тысячи покушений на 1,47 миллиарда рублей, но сюда входят и остановленные операции, когда деньги были спасены (около 60%). В 2017 году банки сообщили о 841 попытке вывести деньги юридических лиц на 1,57 миллиарда рублей.

Рисунок 1 – Как злоумышленники похищают деньги с банковских карт граждан, млн. руб.

Потери самого банковского сектора в 2018 году оказались рекордно скромными, но при этом некоторые банки сильно пострадали. Совершены 4 успешные атаки на процессинговые центры, и в результате изменения остатка средств, снятия или повышения лимитов злоумышленники получили 58 миллионов рублей (в 16 раз меньше, чем в 2017 году, когда банки потрепала группировка Cobalt, лидер которой был арестован в прошлом году).

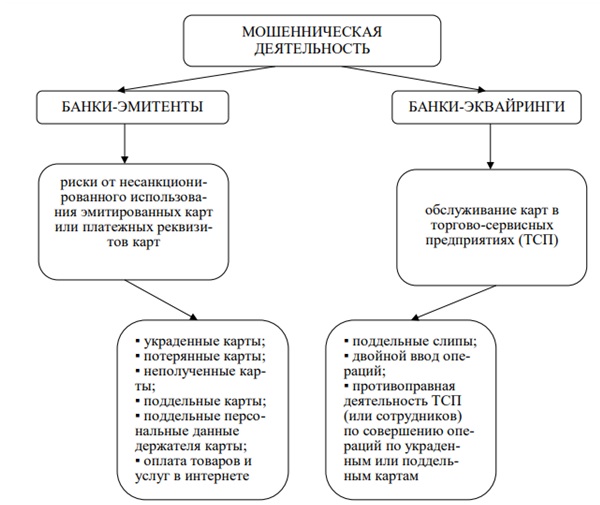

Мошенническая деятельность является обширной, воры находят различные способы завладеть денежными средствами клиентов банков. Они могут покушаться как на клиентов банков-эмитентов, крадя карты, подделывая данные клиентов, а также через банки-эквайринги путем поддельных слипов, двойных вводов операций и т. д. (рис. 2).

Рисунок 2 – Направления мошеннической деятельности

Если рассматривать популярные виды мошенничества в сфере банковских карт, то стоит уделить внимание скиммингу. Суть скимминга заключается в перекодировании магнитной полоски на задней части карты. На сегодняшний день трудно применить защитные методы от данного мошенничества, что связано с изготовлением мошенниками карты с действующей фотографией и подписью, а на лицевой стороне пластиковых карт выдавливаются номера чужих действующих карт. Вследствие соответствия фото и подписи на карте и паспортных данных предъявившего карту, а то есть мошенника, не возникают сомнения у кассиров. Таким образом, денежные средства списываются с банковского счета держателя карты, с которой были скопированы оригинальные данные.

Наиболее эффективными технологиями банковской борьбы со скиммингом являются: физический мониторинг, пассивный анти-скимминг и активный анти-скимминг.

Фишинг выступает одним из самых популярных и простых видов мошенничества. Оно заключается в незаконном завладении конфиденциальной информацией о реквизитах платежной карты и ее держателя, в том числе PIN-кодом. Существует несколько фишинговых схем (табл. 1).

Таблица 1 – Фишинговые схемы

|

Схема |

Характеристика |

|

мошенничество с использованием бренда |

используются поддельные сообщения на телефон, адрес электронной почты или веб-сайтов, которые содержат название брендов компаний в целях выманить учетные данные и пароли |

|

подложные лотереи |

используются поддельные сообщения, содержащие информацию о выигрыше пользователя в лотереи, проводящейся какой-либо компанией |

|

ложные антивирусы и программы для обеспечения безопасности |

рассылка ложных уведомлений о различных угрозах в целях завлечь пользователя в мошеннические транзакции при помощи электронной почты, онлайн-объявлений, социальных сетей и т.д. |

Таким образом, существует несколько способов фишинговых мошенничеств. Мошенник не останавливается на одной схеме, он может каждый раз менять ее, внося различные коррективы, а может и вовсе специализироваться на одной схеме.

Существует множество и других видов мошенничества, в их число входит ливанская петля, которая также является распространенной. Суть ее заключается в специальном блокираторе, вставляющемся в банкомат, что позволяет мошеннику завладеть картой клиента, которая застревает в «конверте» из пленки [4, с. 657].

Банки стараются защитить своих клиентов от незаконного завладения их денежными средствами или данными карты. Они разрабатывают различные технологии, которые позволят усложнить процесс возможной кражи, а иногда и вовсе не допустить его. В таблице 2 представлены основные банковские технологии по защите клиентов.

Таблица 2 – Банковские технологии по защите клиентов

|

Технология |

Защита |

|

технология прямого подключения Visa |

устройства расположены около касс и покупатель сможет проводить операции самостоятельно |

|

Бесконтактная оплата по карте |

в ходе совершения операции в торговой точке владелец не выпускает карту из рук, что сокращает риск мошенничества |

|

защита пользователя с помощью биометрических и нейронно-сетевых систем распознавания |

идентификация пользователя по отпечатку пальца по типовым операциям и т. д. |

Таким образом, существуют способы защиты клиентов, позволяющие избежать мошенничества с картами. Каждая такая технология доступна большинству клиентов, многое зависит и от самого клиента, который будет стремиться к безопасному использованию банковских карт. Ю. А. Краснова также утверждает: «Отличительной особенностью любого преступления, относимого к разряду мошенничества, является использование собственной лжи и доверчивости другого человека для того, чтобы завладеть принадлежащими ему средствами, которые могут иметь натуральный вид (вещи и предметы) или денежное выражение» [3, с. 171].

А. С, Васильева считает, что государство со своей стороны должно контролировать ведение банковской деятельности, в том числе карточного бизнеса: оградить потребителей от недобросовестных банкиров, совершенствовать правовую защиту от мошенничества, препятствовать бесконтрольному списанию денежных средств с банковских карт [1, с. 36].

Делая вывод, стоит отметить о том, что мошенничества в банковской сфере хоть и имеют свое разнообразие, но вместе с этим мало изучены в теории криминалистики, что является следствием отсутствия реально применимых методик расследования. Е. В. Грошева считает, что в современных рыночных условиях мошенничество, безусловно, представляет собой существенную угрозу так, как оно позволяет недобросовестным субъектам получить доход, право на материальные объекты и другие выгоды за счет использования различных противозаконных методов и схем [2, с. 54].

Библиографический список:

1. Васильева А. С. Мошенничество в сфере обращения банковских карт // Инновационные процессы в науке и образовании. 2017. С. 31-40.

2. Грошева Е. В. Практика борьбы с мошенничеством в банковской сфере // Наука через призму времени. 2018. ?11 (20). С. 54-56.

3. Краснова Ю. А. Мошенничество в сфере банковских пластиковых карт и борьба с ним // Актуальные вопросы образования и науки. 2018. С. 170-172.

4. Кулякова М. Н., Дробышевская М. Н., Никонец О. Е. Использование интернет-банкинга в России // Современные научные исследования в сфере экономики. -2018. –С. 656-658.

5. Пойманова Л. А. Мошенничество в банковской сфере: понятие, признаки, виды // Сибирский юридический вестник. 2018. ?2. С. 84-89.

6. Татаринцев И. А., Гребенникова Е. Ю., Лукьянова Л. В. Мошенничество в сфере банковских карт // Постулат. 2018. ?4-1 (30). 7 с.

7. Утебалиева С. А. Вопросы квалификации мошенничества в сфере банковской деятельности // Устойчивое развитие науки и образования. 2017. ?4. С. 223-230.

Реклама

|

|

|

|

|